Desde hace meses Vanguard es una de las palabras más repetidas en las preguntas de los comentarios del blog. No es para menos, ya que el desembarco español de la compañía es la mejor noticia en años para los seguidores de la inversión pasiva. Con más de 4 billones (trillones americanos) de dólares bajo gestión, el Vanguard Group es el mayor proveedor mundial de fondos de inversión y el segundo mayor proveedor de ETFs tras iShares. Y todo ello con la gestión pasiva por bandera, desde que su fundador John C. Bogle creara el primer fondo indexado para inversores particulares en 1975.

El catálogo de productos registrados para su comercialización en España incluye multitud de fondos de inversión y ETFs, cubriendo muchas zonas geográficas y tipos de activos. Entre ellos, algunos podrían ser adecuados para la Cartera Permanente en euros, incluyendo opciones que no teníamos disponibles hasta ahora como fondos de inversión (dinero y bonos); pero no son fáciles de contratar.

Como era de esperar, los principales comercializadores de fondos de inversión no dan facilidades para operar con fondos Vanguard, ya que con unas comisiones tan bajas no obtienen apenas beneficio. Así, a pesar de que multitud de entidades están registradas para poder comercializarlos, la mayoría solo los ofrecen a clientes con grandes patrimonios, dejando fuera a los pequeños inversores. Todas menos una: BNP Paribas.

Ahora mismo, el broker online español del grupo BNP Paribas (uno de los mayores bancos europeos, con sede en Francia) es el único que permite operar fondos de inversión Vanguard sin mínimo de entrada, además de ofrecer también los fondos indexados de Amundi y Pictet. Se convierte por tanto en la mejor opción para los inversores españoles que quieran trabajar con fondos de inversión, y deberías querer trabajar con fondos de inversión.

Ventajas de los fondos de inversión: menores costes operativos y fiscalidad

Cuando compras o vendes valores cotizados, como ETFs o bonos, debes pagar una comisión de compraventa, pequeña en unos brokers y sustancial en otros, pero especialmente molesta cuando realizas frecuentes aportaciones periódicas. Si la comisión es fija normalmente resultará inviable para carteras pequeñas, y si es un porcentaje sobre importe supondrá un gasto nada despreciable en carteras grandes. Además, muchos brokers cobran una comisión de custodia que volverá a diezmar tus ganancias.

Con los fondos de inversión estos costes, en principio, desaparecen. Las principales comercializadoras de fondos en España (Self Bank, Renta 4, BNP Paribas) no cobran ninguna comisión de compra-venta o custodia, si obtienen algún beneficio directo de los fondos es recibiendo un porcentaje de la comisión de gestión del propio fondo (y por este motivo gustan tan poco de ofrecer fondos indexados con bajas comisiones de gestión). En ciertos casos, algunos fondos de inversión incluyen una comisión de entrada o salida para cada aportación o venta que hay que tener en cuenta, pero no es lo habitual en fondos indexados y si la hay es un pequeño porcentaje.

Esta práctica ausencia de costes operativos y la posibilidad en muchos casos de realizar pequeñas aportaciones convierten a los fondos de inversión en el vehículo ideal para pequeños y medianos inversores que realizan un ahorro frecuente, probablemente tu caso.

Pero si los menores costes operativos suponen una ventaja importante frente a los ETFs, su especial fiscalidad los convierte en el producto ideal para todo aquel que no puede montar su propia SICAV. Los fondos de inversión, siempre que cumplan una serie de requisitos legales, pueden ser traspasados sin pagar ningún impuesto, retrasándose su tributación hasta que realices un reembolso. Si unes esto a los fondos de acumulación, en los que dividendos o intereses son acumulados en el propio fondo en forma de nuevas acciones o bonos, puedes estar toda una vida sin pagar impuestos sobre los beneficios obtenidos (y multiplicando con ello tu capital a largo plazo gracias al poder del interés compuesto).

Esta posibilidad de realizar traspasos entre fondos sin tributar por las ganancias es perfecta para realizar los balanceos periódicos que requiere la operativa de la Cartera Permanente, o los de las más habituales carteras de renta variable y renta fija. Por desgracia, no disponemos de fondos de inversión que cubran los cuatro activos de la Cartera Permanente, siendo especialmente problemático el oro (la legislación europea obliga a que los fondos de inversión cumplan con un mínimo de diversificación de activos, imposibilitando la creación de un fondo basado en oro).

De hecho, hasta la llegada de Vanguard el único de los cuatro activos de la Cartera Permanente con un fondo de inversión adecuado era la renta variable, existiendo también alguna opción de compromiso (pero lejos de ser ideal) para la parte de dinero. Ahora con Vanguard la situación ha mejorado bastante, aunque como pronto verás no tanto como desearías.

Vanguard Eurozone Stock Index Fund para la Renta Variable

El fondo de inversión de Vanguard que cubre la renta variable de la Zona Euro (ISIN IE0008248795) es perfecto para la Cartera Permanente. De réplica física, acumulación y un OCF (Ongoing Charges Figure, los gastos corrientes del fondo anteriormente conocidos como TER) razonable (0,35%), se trata sobre el papel de una opción similar al Amundi Index MSCI EMU que he recomendado hasta ahora. Como punto en contra ambos fondos realizan préstamo de acciones (lo que a cambio mejora un poco la rentabilidad) y pueden utilizar instrumentos derivados en momentos puntuales (usualmente para optimizar la operativa interna ante la compra o venta de participaciones).

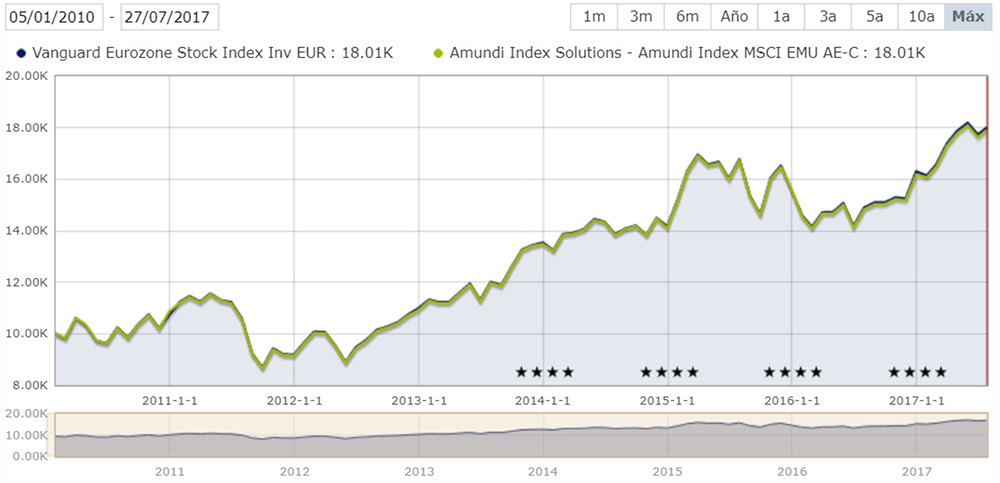

En principio no encuentro ventajas claras de un fondo sobre el otro, más allá de las preferencias personales que puedas tener por la gestora. Es cierto que ahora mismo el Amundi indica un OCF ligeramente menor (0,30% frente a 0,35% del Vanguard), pero si comparas su rentabilidad histórica es virtualmente idéntica, como puedes comprobar en el siguiente gráfico cortesía de Morningstar:

Ante la duda, como BNP Paribas comercializa ambos fondos nada te impide utilizar los dos y lograr con ello mayor diversificación. Esto también podría facilitar algunas estrategias de optimización fiscal, por ejemplo vendiendo el fondo con menor rentabilidad acumulada cuando te toque rebalancear la cartera.

Un último apunte. Si tu cartera es grande y los costes de tu broker son pequeños, en el largo plazo puedes conseguir una mayor rentabilidad con un ETF como el SPDR MSCI EMU, cuyo coste es inferior (0,18% de OCF). Pero incluso en este caso te recomendaría que distribuyeras la parte de renta variable entre un ETF barato y un fondo de inversión, para poder tener mayor flexibilidad con este último a la hora de rebalancear sin pagar impuestos.

Vanguard Global Short-Term Bond Index Fund Investor Euro Hedged para el Dinero

La parte correspondiente al dinero en la Cartera Permanente debería estar en activos seguros (pero seguros de verdad, con máxima calidad crediticia), buena liquidez y baja volatilidad. Esta parte de la cartera probablemente te dará poca rentabilidad (en estos momentos incluso nula o negativa), pero su función es proporcionar estabilidad y una reserva desde o hacia la cual rebalancear. En los periodos de recesión en los que todo lo demás baja (y muchos deudores retrasan o suspenden pagos, asegúrate de tener tu dinero en quien menos posibilidades tenga de ello) este será el único activo que aguantará el tipo, y nunca mejor dicho, porque si su plazo de vencimiento es corto se beneficiará de las subidas de tipos de interés que acompañan a este clima económico.

Por los puntos anteriores, el mejor activo para el dinero de la Cartera Permanente es la deuda gubernamental en euros de máxima calidad crediticia y plazo inferior a un año, como por ejemplo la que ofrece el Tesoro Austriaco. Pero tanto esta opción como las otras disponibles que cumplen los requisitos (bonos o ETFs) implican tributar por el cobro de intereses y al rebalancear (cuando vendes otro de los componentes de la Cartera Permanente con ganancias). Un fondo de inversión que acumule los intereses y permita traspasar hacia o desde otros fondos de inversión que tengas en la cartera sería lo ideal, por desgracia no conozco ninguno que cumpla los requisitos necesarios y tenga un coste bajo.

El Vanguard Global Short-Term Bond Index Fund Investor Euro Hedged (ISIN IE00BH65QK91) no cumple todos los requisitos, como ahora te explicaré, pero podría ser una opción aceptable y útil para una parte de la cartera. Se trata de un fondo que invierte de forma pasiva en deuda pública y privada de todo el mundo, cubriéndola en euros (con ello se evitan las oscilaciones por tipos de cambio), con vencimientos de 1 a 5 años. En datos concretos, tenemos que menos de la mitad de los activos del fondo son de máxima calidad crediticia (AAA) y su vencimiento medio es de 2,8 años, lo cual ha permitido unas ganancias anuales en torno al 0,5% en los dos últimos años (a pesar de que los tipos de interés estaban en el 0% o menos).

Con una calidad crediticia insuficiente y unos vencimientos más largos de lo recomendado (que no le permitirán ajustarse ágilmente a las subidas de tipos) no parece la mejor opción para la parte del dinero de la Cartera Permanente, pero puede ser suficientemente adecuado para una parte de la misma. Mi consejo es emplearlo exclusivamente para rebalancear, como fondo destino, por ejemplo cuando la renta variable haya subido mucho. En esta situación, podrías traspasar ahí las ganancias del Amundi Index MSCI EMU o el Vanguard Eurozone Stock Index, y utilizar otras fuentes de cash para comprar bonos u oro. Creo que en estos casos el ahorro fiscal compensa sobradamente la «falta de perfección» del fondo, y suponiendo solo un pequeño porcentaje de la cartera su posible (aunque poco probable) impacto negativo sería mínimo.

Por último, otro punto en contra del fondo es un coste extra del 0,20% que cobra Vanguard en cada aportación. Este coste será despreciable si mantienes el importe invertido en el fondo durante años, pero si haces traspasos de entrada y salida frecuentes deberías tenerlo en cuenta. (Vanguard eliminó estas comisiones de entrada/salida octubre de 2017). Por otro lado, su OCF también es del 0,20%, bastante razonable pero significativo teniendo en cuenta los niveles de tipos actuales.

Vanguard 20+ Year Euro Treasury Index Fund para los bonos

El tercer y último fondo de Vanguard que podría tener cabida en la Cartera Permanente invierte en bonos de largo plazo de gobiernos de la Eurozona. Con ISIN IE00B246KL88, el 20+ Year Euro Treasury Index Fund es un fondo institucional que sin embargo puede ser adquirido por pequeños inversores gracias a BNP Paribas. Por las razones que pronto te explicaré considero que este fondo no es adecuado para cubrir la totalidad de la parte de bonos de la Cartera Permanente, pero al igual que el anterior podría ser útil como destino o fuente de rebalanceos, obteniendo un importante ahorro fiscal. Esta posibilidad sin embargo se desvanece, ya que ahora mismo no permite realizar traspasos.

El artículo 94 de la Ley del IRPF establece que los fondos de inversión extranjeros (que tienen forma societaria) deben poseer más de 500 partícipes para poder ser traspasados sin tributar por los beneficios, y según indica BNP Paribas este fondo no cumpliría el requisito. Es extraño porque en los hechos relevantes que la gestora comunica a la CNMV, en el documento con fecha 29/03/2017 se incluye la información de que el fondo tenía 518 partícipes a 31/12/2015, por lo que me queda la duda de que exista algún error burocrático (¿dos años y medio sin actualizar el dato?). En cualquier caso, si ahora mismo no llega a 500 partícipes no creo que falten muchos para volver a alcanzar esa cifra. Más tarde volveré a este punto, pero ahora toca analizar cómo de idóneo es este fondo para la Cartera Permanente.

Probablemente los bonos sean el tema con más entradas en el blog, así que no volveré a repetirte los fundamentos, características e importancia de este activo, tan solo sus dos puntos clave: plazo y calidad crediticia. Para que la parte de bonos de la Cartera Permanente tenga la suficiente fuerza para mover la totalidad de la cartera en crisis deflacionarias sus plazos de vencimiento deben ser superiores a 20 años, preferiblemente más cerca de los 30 años. En el fondo de Vanguard todos los bonos incluidos tienen un plazo de vencimiento superior a 20 años, siendo ahora mismo el vencimiento medio de unos fantásticos 27,7 años. El plazo es mejor que el de los dos únicos ETFs recomendados, que se quedan en apenas 20,6 años de vencimiento medio, y tienes la garantía de que no variará demasiado (por contra, si compras directamente un bono de 30 años al cabo de un tiempo tendrás que venderlo para comprar otro bono nuevo).

Si el plazo de vencimiento medio de los bonos del fondo es casi perfecto, obviamente el problema está en la calidad crediticia de los mismos. Su rating medio es AA+, siendo máximo (AAA) en menos del 40% de los mismos. El 60% restante sin embargo es AA, no incluyendo ningún bono de calidad inferior. Viendo los países emisores de los bonos, el principal es Francia (AA) con un 41,7%, seguido de Alemania (AAA) con un 29,5%, Bélgica (AA) con un 13,5%, Países Bajos (AAA) con un 9%, Austria (AA) con un 4,5% y Finlandia (AA+) con un 1,8%. A primera vista no parecen malos emisores, no se incluyen bonos de países menos solventes como Italia o España que suelen tener bastante peso en otros fondos de inversión de bonos gubernamentales, pero el hecho de no ser todos de la máxima calidad crediticia posible implica que su comportamiento no será lo suficientemente bueno cuando necesites que este activo tire de toda la cartera. A este respecto, te recomiendo que repases el estudio sobre bonos europeos que publiqué hace unos años.

Pero para poder sacar una mejor conclusión práctica sobre el posible uso del fondo de Vanguard en la Cartera Permanente he hecho algunos cálculos, que resumo en la tabla siguiente. Son datos desde 2008, el primer año completo que cotizó el fondo, pero aunque no es un periodo muy largo coincide con la época en la que hasta ahora hemos necesitado más los bonos en la Cartera Permanente europea. De especial importancia son los años 2008 a 2011, en los cuales los bonos se encargaron de contrarrestar las fuertes caídas de la bolsa.

Tres son los productos que comparo: los bonos alemanes de 30 años (rentabilidad teórica), el fondo Vanguard y el ETF iShares eb.rexx Government Germany 10.5+yr. Las tres primeras columnas de datos son las rentabilidades individuales de cada activo, mientras que las tres últimas columnas son las rentabilidades de la Cartera Permanente utilizando cada uno de los productos para la parte de bonos. Como puedes ver las diferencias entre usar el fondo o el ETF no son significativas, aunque sí lo son en los años clave (2008 a 2011), lo cual incide en su menor correlación con los bonos alemanes de 30 años (la del ETF es casi perfecta, pero el menor plazo de los bonos hizo que su rendimiento fuera menor).

Un dato que no tiene en cuenta la tabla, pero que puede ser muy importante, es la tributación. En las rentabilidades indicadas no está contemplada, pero tanto con el ETF como con los bonos directos debes pagar todos los años un impuesto sobre los intereses cobrados, más otro tanto si tienes que rebalancear. En el fondo Vanguard los intereses se acumulan sin tributar y si, pudieras rebalancear entre fondos, tampoco tributarías.

Considerando pros y contras, creo que el fondo Vanguard puede tener cabida en la Cartera Permanente, siendo posiblemente incluso más conveniente que los ETFs disponibles para la parte de bonos. Sin embargo, creo que debería complementarse con bonos alemanes, de forma que en conjunto la mayoría de bonos de tu cartera fueran de la máxima calidad crediticia posible. Un 15% en el bono alemán más largo disponible y un 10% en el fondo podría ser una opción, pero mientras no tengas la posibilidad de traspasarlo sin tributar las ventajas de emplearlo en la cartera disminuyen.

¿Hacemos que el Vanguard 20+ Year Euro Treasury Index Fund sea traspasable?

Si la parte de bolsa la tienes completamente en fondos de inversión (Amundi y/o Vanguard), una fracción significativa de la parte de bonos también y existe un fondo mínimamente válido para la parte de dinero que puedas utilizar como puente de rebalanceos, la ganancia fiscal puede ser importante y tener un impacto grande en el rendimiento de la cartera en el largo plazo. La gestión no es tan simple y la falta del oro en la ecuación hace que la solución quede lejos de ser perfecta, pero sin duda se trataría de un avance.

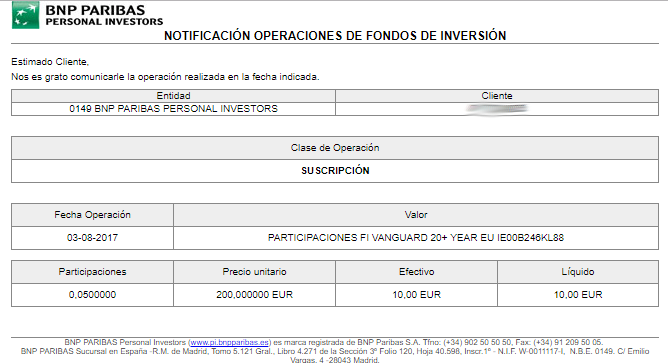

Para que esta cartera con fondos de inversión pueda funcionar el fondo de bonos debe ser traspasable, algo que en principio no está en tu mano, pero que si nos lo proponemos podríamos conseguir. Ahora mismo el número de partícipes no estará lejos de los 500, teniendo en cuenta que en 2015 eran 518, y en BNP Paribas no hay mínimo de suscripción. Si todos los interesados en que el fondo sea traspasable hacemos una suscripción, aunque sea pequeña, es probable que lo consigamos en poco tiempo. Yo ya he hecho la mía, de tan solo 10€ (importes menores fueron rechazados), ¿me acompañas?

Actualización 25/08/2017: Según avisa Alejandro del blog Que no te lo inviertan, tras consultar este tema con BNP Paribas la entidad le ha informado que las aportaciones individuales no computan para el número de partícipes, al utilizar una cuenta omnibús para operar con fondos internacionales. Creo que esto sin duda contradice el espíritu de la ley, pudiendo estar ante un fondo en el que inviertan miles de personas y aun así no pueda ser traspasable, pero no hay mucho que podamos hacer. En cualquier caso, si en 2015 el fondo tenía más de 500 partícipes «registrados» no parece descabellado que en un futuro cercano vuelva a tenerlos.

Tengo una duda; en caso de que España entrase en quiebra o hubiese un corralito, etc, el problema de tener toda la CP por ejemplo con fondos Vanguard, en BNP, sería que sólo se podría recuperar hasta 100.000€ por cada fondo, no? O si no se quisiese recuperar el dinero hasta que no «pase la tormenta» no ocurriría nada?

Me asalta la curiosidad de si para cifras superiores a esas sería interesante usar fondos o sería mejor ETF’s o acciones, debido a esta posibilidad. Pongamos por ejemplo, 1.000.000€ en un fondo Vanguard, por cada uno de los 4 activos de la CP (menos el oro, que Vanguard creo que no tiene).

Estoy esperando los papeles de BNP para darme de alta (no tengo impresora y me los mandan a casa) y contribuir a que la parte de bolsa sea traspasable 🙂

Hola Alberto,

no termino de comprender tus dudas, en principio ante un corralito no debería haber diferencias en el trato a fondos de inversión, ETFs o acciones. Cada corralito es una situación nueva y los gobernantes pueden idear todo tipo restricciones o impuestos (de ahí que sea buena idea diversificar geográficamente con parte de la cartera fuera de España), pero lo normal es que solo afecte a efectivo en cuentas bancarias y depósitos. Como referencia, puedes ver lo que ocurrió en corralitos recientes como el de Argentina o Chipre:

https://es.wikipedia.org/wiki/Corralito

https://es.wikipedia.org/wiki/Corralito_en_Chipre_de_2013

Vaya, estaba yo equivocado, respecto a los 100.000€ estaba pensando en un depósito, lo he confundido con un fondo!. Si el trato a fondos, ETF o acciones debería ser similar, me quedo mas tranquilo (aunque luego ya sabemos que pueden idear cualquier restricción, pero bueno)

Gracias de nuevo, al igual que los compañeros que han comentado mas abajo, me encanta cada nueva entrada en el blog que haces!

Muchas gracias por el post! Yo ya he hecho la transfe hacia BNP para contratar el Vanguard 20+ Year Euro Treasury Index Fund y el martes lo contrato, a ver si llegamos a los 500…

Buenas Brownehead!

Una grata sorpresa tu nuevo post. Se te echaba de menos 😉

En mi último rebalanceo estuve pensando en incluir el fondo Vanguard 20+ Year Euro (le dediqué hace unos meses una entrada en exclusiva en el blog) pero al final lo descarté.

En cuanto a la calidad crediticia media, es cierto que AA+ no es perfecto….pero personalmente me parece «casi casi perfecto». En mi entrada digo que es «el candidato perfecto» pero quizás exageré ligeramente 😀

En cuanto a la aportación mínima…¡Creo que me voy a unir a la iniciativa! Por cierto, ¿tienes algún perfil en las RRSS? Estoy hay que anunciarlo 😉

#PorLos500

P.D: Aqui mi opinion sobre el Vanguard 20+ Year Euro:

http://www.quenoteloinviertan.com/fondo-de-bonos-cartera-permanente/

Hola Alejandro,

muy interesante tu entrada, no la había leído, de paso aproveché para ponerme al día con tu blog que veo no has parado desde la última vez que lo vi! Que sorpresa que compartamos referentes, en inversión y en salud 🙂 Supongo que sigues el otro blog de Marcos Vázquez, en uno de sus últimos podcasts habló de la Cartera Permanente.

#PorLos500 suena bien, yo no estoy en redes sociales pero te invito a promocionar la iniciativa, al fin y al cabo si lo conseguimos nos beneficiaremos todos 😉

Claro que sigo Vida Revolucionaria, faltaria más!

Sobre el podcast, la verdad es que me sorprendió muchó escuchar al creador de ElOtroLado decir que seguia la Cartera Permanente. Yo que pensaba que los seguidores de Harry Browne no cabíamos en un autobús! 😀

En cuanto a la iniciativa #PorLos500 , yo me encargo de darle difusión. Lo haré lo mejor posible 😉

Un saludo!

Pues creo que hay algún seguidor más, mira: https://viviralmaximo.net/libros-verano-2015/

No sé si llenaríamos más de un autubús, lo que es seguro es que lo pasaríamos bien en él 🙂

Contribución hecha y anunciada 😀

http://www.quenoteloinviertan.com/por-los-500/

Excelente artículo. Y guardadme otro asiento del autobús de Harry Browne (y de Bogleheads). Yo le conocí a través de los podcasts de The Voluntary Life.

brownehead,

Gracias por tu nuevo artículo. Siempre es un gusto leerte.

Saludos,

Por cierto, el Vanguard 20+ Year Euro forma parte de mi cartera desde mediados de junio, con la confianza de que dentro de unos meses, cuando toque rebalanceo, ya sea traspasable

Excelente post como siempre.

Contad con un depositario más en el Vanguard de renta fija. Yo creo que debe ser cuestión de tiempo conseguirlo…

Hola!!!

Que bueno este artículo. La verdad es que estaba esperándolo como agua de mayo porque ya había decidido empezar con mi cartera permanente y usar los fondos Vanguard como parte importante de la misma.

En los comentarios de otros artículos ya comentabas que estabas valorando crear un artículo y creo que muchos estábamos al acecho.

Como siempre ha sido clarificador y me aclara algunas de mis últimas dudas.

Por mi lado sólo comentar dos apuntes…

1. Si nos fijamos en las rentabilidades en comparación a los bonos en fases de corrección las bajadas son menores y en el punto que estamos en estos momentos, quizás sea el momento ideal para entrar porque el riesgo de que haya correcciones es muy alto…aunque nunca se sabe.

2. Si se pone una cantidad no muy alta en caso de que suban se mantienen y si corrigen y aún no son traspasables, se venden en minusvalias por lo que fiscalmente tampoco le veo mayor problema aunque tarden en ser traspasables.

Muchísimas gracias Brownehead por este blog y a los demás que comentan. No sabéis la tranquilidad que me ha dado encontrarlo porque se adapta exactamente a mi perfil.

Por supuesto otro más que se va a subir al carro de los bonos vanguard de renta fija de largo plazo.

Gracias Ramón!

Al usar el ETF frente al bono alemán de 30 años también ocurre eso (por su menor duración), es decir cuando suben los bonos sube menos y cuando bajan baja menos. Con el fondo de Vanguard no es exactamente así por contener bonos que no son de la máxima calidad, siendo menor su correlación con los bonos alemanes, pero en la práctica el efecto es parecido. Aun así, si quieres especular sobre la futura bajada de los bonos (lo cual no recomiendo porque va contra el espíritu de la Cartera Permanente) puede ser más sencillo pasar parte de los bonos a cash (en lugar de 25-25), reduciendo con ello la duración media.

Respecto al punto 2, precisamente podemos necesitar vender si suben, si bajan no se tocan 😉 . Si la cantidad es pequeña obviamente el impacto fiscal también lo será, pero queremos productos que sirvan para carteras pequeñas y grandes!

Saludos

Gracias Brownehead,

Caray… cuanto estoy aprendiendo con vosotros. Me he leído todo lo que está publicado en el blog y todos los comentarios y son geniales.

Por cierto, yo llegué aquí a través del podcast de Marcos Vázquez en el que su invitado habló de cartera permanente y dio esta página web.

Mi percepción fue que el propio Marcos Vázquez descubrió algo que le dejó muy sorprendido y estoy seguro que estará investigando en ello. Me la juego ha que ha estado por la web analizando toda la información a fondo.

Y abusando un poquito de tu generosidad y como no he visto ningún comentario que tocase el tema me gustaría preguntarte una duda que no tengo completamente resuelta:

¿Cuándo se añade dinero nuevo entiendo que tu siempre recomiendas ir añadiendo en la pata más débil para ir igualando pero esto en mi novata opinión me da que estaría falseando los porcentajes de las bandas para hacer rebalanceos posteriores sobre todo mientras tienes acumulado poco.

En algún otro blog (no recuerdo cual) leí que otra estrategia es añadir siempre 25% a todas por igual y así se siguen manteniendo el espíritu de las bandas mejor. Sé que esto tiene la parte negativa de que supone más gasto y por eso mis dudas.

¿Lo recomendarías para un cartera permanente que se está iniciando o mejor ir desde el principio añadiendo nuevos fondos a las patas más débiles?

Muchas gracias,

Gracias Ramón!

Como seguidor desde hace años de Fitnessrevolucionario me hizo mucha ilusión que ambos proyectos se cruzasen, aunque fuera tangencialmente :). La verdad es que siempre he visto mucho paralelismo entre la visión de la salud que predica Marcos y la filosofía de la Cartera Permanente, en cuanto al papel de la industria, los falsos mitos o algunos hechos contraintuitivos (adelgazar comiendo más grasas es como ganar más a largo plazo metiendo oro en tu cartera).

Sobre tu duda, lo primero que recomiendo es leer estos dos artículos que escribí hace tiempo sobre la influencia del rebalanceo:

http://www.carterapermanente.es/rebalanceo-rentabilidad-segun-bandas/

http://www.carterapermanente.es/bandas-alta-rentabilidad/

En resumen, una banda de rebalanceo más estrecha en principio proporciona mayor estabilidad y protección en la cartera, a costa de probablemente contener un poco el beneficio potencial; mientras que una banda más ancha puede dar mayor rentabilidad asumiendo algo más de riesgo.

Aclarado esto, comprar el activo más devaluado al realizar nuevas aportaciones en la práctica hace que se estrechen más las bandas, sobre todo si la cartera aún es pequeña y las aportaciones suponen incrementos significativos, con lo que nos acercaríamos al primer caso (mayor estabilidad y protección con algo menos de beneficio potencial). Sin embargo, esta forma de realizar nuevas aportaciones tiene otra particularidad importante, y es que minimiza la necesidad de realizar rebalanceos periódicos, los cuales habitualmente suponen tener que pagar importantes impuestos al vender activos que se han revalorizado. Si pudiéramos funcionar solo con fondos de inversión esto no sería problema, y además sería muy barato aportar a todos los activos a la vez, pero hoy por hoy no es posible y personalmente creo que compensa minimizar los rebalanceos.

Mi última duda resueltísima.

Ya había visto esos artículos pero no tenía 100% claro de si al empezar con una cartera pequeña sería mejor la otra opción.

En fin…te quedo agradecidísimo por esta respuesta tan clarificadora.

Por lo demás, también te diré que yo también tengo como blogger de referencia en temas de salud y de estilo de vida a Marcos y de él he aprendido muchísimo.

Coincido totalmente contigo que aunque sean áreas diferentes hay un paralelismo en el espíritu de romper viejos paradigmas tanto en tu blog como en el de él, porque además siempre os apoyáis en datos veraces e investigación.

El próximo año espero verlo en Madrid en un evento de bloggers y si tengo suerte lo saludaré y le preguntaré por la cartera permanente.

Por cierto, que a nivel de economía, de ingresos pasivos e inversión también es un águila y tiene las ideas muy claras.

Es fantástico que gracias a internet podamos encontrar a tanta gente tan interesante.

Me siento muy afortunado de teneros de referentes a ambos cada uno en su parte.

Muchísimas gracias de nuevo por ayudarnos a los que empezamos en esto y por divulgar la cartera permanente.

Un abrazo,

Gracias a ti Ramón! 🙂

Saludos de nuevo.

Aprovecho para escribir una cuestión relacionada con la adquisición del Bono Aleman 2046 (DE0001102341). Resulta que a la hora de comprar los títulos en Flatex, tratando de hacerlo en Gettex (con el objeto de tener un flat rate de 5,90€) estoy teniendo problemas. Me salta el siguiente error (ver imagen).

[img]http://imgur.com/sPkHcYD[/img]

¿Sabéis cuál es el problema? Al principio pensé que debía ser porque en el nominal estaba indicando valores con decimales (3,50 o 3,75) haciendo que la orden de compra tuviese un importe total que se acercase a la cantidad que deseaba invertir en bonos. Sin embargo como podéis ver, el error en esta ocasión me lo da indicando 3 unidades exactas.

Por otro lado, no es problema del perfil de riesgo configurado en Flatex ya que he puesto el más alto (nivel E creo que era).

Según el error no habría oferta para el precio indicado. Pero yo me limité a buscar el producto (por ISIN), seleccioné de todas las opciones de compra la de Gettex (como digo, por la comisión fija) y le di a la K (Kaufen, comprar). Acto seguido se accede a la pantalla de la imagen para finalmente solicitar un «Price Inquiry». Y ante la solicitud de precio (paso previo a la compra) es cuando da el error que véis en la imagen.

A ver si alguien se le ocurre que puede ser… Gracias!

No tengo a mano la cuenta de flatex para probar, pero en esa captura hay algo raro: con 3€ de nominal deberían ser 4€ efectivos, no 4.000€. Quizá sea problema del tipo de orden (el desplegable de «of trading»), o de ese vendedor (gettex).

Claro es que a mi me da la impresión, de que dependiendo de algo (no sé de qué) en esa casilla a veces se introduce el número de unidades del producto que compras (número de títulos vaya) y en consecuencia en la casilla de al lado lo traduce en el importe total de la compra (número de títulos por precio en ese momento). Y en otras ocasiones, lo que se introduce en esa casilla es el nominal, es decir, el importe total que quieres invertir en la compra.

En este caso, estaba introduciendo 3,00 ya que como se puede ver, en la casilla de al lado el importe de compra ya ascendía a la cifra que pretendía gastar.

Creo que el problema de cálculo es por la traducción de Chrome, prueba a hacer la orden con todo en alemán y verás como ya te calcula bien el valor efectivo respecto al nominal.

Si aun así, con los importes correctos, te sigue saliendo el error ese (que no puede ser determinado el precio) prueba a hacer directamente la compra con Limitorder y a precio de mercado (ordertyp market).

Efectivamente el tema del valor era una cuestión del traductor de google…

De cualquier forma, he tenido que acabar haciéndolo metiendo orden al mercado y a esperar, ya que parece que de la otra forma no hay manera de conseguir precio y comprar inmediatamente. No sé, me pierdo con la dinámica de Gettex/y demás.

Por otro lado, no quería intentar la compra en las Bolsas por desconocimiento de las comisiones que podían aplicar… En ese aspecto creo haber leído que los 5,90€ de OTC es lo más interesante, ¿correcto?

Gracias por la ayuda Brownehead.

Sobre las comisiones por comprar en las distintas bolsas, en este apartado puedes ver el total mínimo de cada una y más abajo el detalle para el cálculo exacto:

https://www.flatex.de/preise/#tab-168051

Creo que en casi todos los casos la comisión de la compra es menor vía OTC o Gettex (que no estoy seguro de que sea OTC, por lo que he leído es algo que ha montado recientemente la bolsa de Munich para que cualquiera pueda operar con comisiones bajas).

Sin embargo, habría que tener también en cuenta la horquilla de compraventa del valor, vamos el precio de venta de cada bolsa/OTC, asegurándonos de que el indicado sea en tiempo real. Al menos con importes grandes, porque en ocasiones podría ocurrir que lo que nos ahorramos en comisiones lo pagamos con una horquilla mayor.

Nada, perfecto.

Entró la orden y quedó como «routed» en el apartado de Deposit Holding (traducciones de google chrome). A la hora y media se ejecutó sin problemas.

El recibo entregado (alucino con la claridad y efectividad de esta gente) es el siguiente:

http://imgur.com/sNlX95a

A comentar los 1,98€ cargados como Zinsbetrag. ¿Es el cobro del cupón?

Sí, es el «cupón corrido» y hay que tenerlo también en cuenta al calcular el importe de compra:

http://www.economia48.com/spa/d/cupon-corrido/cupon-corrido.htm

Hola Brownhead,

Muy interesante tu post.

Mencionas en el que la legislacion europea impide abrir fondos basados exclusivamente en oro debiendo estar diversificados. ¿Conoces alguno de gestion pasiva que se acerque ligeramente?? ¿Alguno de metales preciosos gestion pasiva?? ¿existen? Muchas gracias.

Hola Eduardo,

creo que no existen fondos de inversión de metales preciosos en la UE, sí los hay de empresas mineras pero tienen un comportamiento muy diferente al que buscamos.

¿Y conoces algun fondo de materias primas indexado?? Gracias

no

Brownehead, no tengo claro que los quinientos partícipes se refieran a inversores individuales o a cuentas ómnibus de comercializadores. Yo pensaba que era lo segundo.

También es cierto que el momento económico actual no ayuda mucho a que el público general se interese por un fondo de estas características. Por decirlo suavemente 🙂

Hola Juan,

es una duda que también me planteé, pero creo que eso iría contra el espíritu de la ley… Por otro lado, por ejemplo en España solo hay 35 entidades comercializadoras de los fondos Vanguard, y no sé en el resto de la UE pero me parece complicado llegar a 500 teniendo solo en cuenta a los titulares de las cuentas globales.

Aun así, sería interesante poder confirmar este dato, gracias por el apunte.

Buenas Brownehead!

Hoy he consultado este tema con BNP Paribas y la noticias no son buenas. Las nuevas aportaciones que hemos realizado no computan para el incremento del número de partícipes.

Al tratarse de una cuenta omnibús, tanto en tu aportación como en la mía sólo hay un partícipe: BNP Paribas

Fue bonito mientras duró 🙁

Vaya, qué mala noticia! Gracias por la gestión Alejandro, he actualizado el post con la información.

La verdad es que lo de las cuentas omnibus es un tema bastante oscuro que habría que estudiar bien…

Parece que en la web de la CNMV ha aparecido un nuevo comunicado con el listado de fondos y partícipes de Vanguard, pero sigue sin aparecer el Vanguard 20+ Year Euro Treasury Index Fund.

https://www.cnmv.es/portal/HR/ResultadoBusquedaHR.aspx?nif=N0072941H

He escrito un mensaje a Allfunds a ver si ellos pueden decirnos algo…

Hi Brownehead,

I am a bit disappointed with the evolution of Gold in my Permanent Portfolio. It has gone up a lot in value in USD this year but not in EUR. On the US forum some people say gold only does the job if you have a USD permanent portfolio not in other currencies. thanks for the revival of postings on the forum here

Hello Belgo,

I disagree with that, Gold will do its job in a global currency devaluation (currency war) and a good enough job with a big euro devaluation. Currently we aren’t in those situations (I think), so why should we worry about gold?

If you compare the individual assets in both Permanent Porfolios (USD and EUR) many years they are not correlated, not only Gold but also Stocks and Bonds.

Un saludo Brownehead. Un Post interesante, claro y detallado. Nada que añadir, salvo que SPDRs una gran gestora cuyos ETFs también puede utilizarse para formar cartera, no hace uso de prestamos de acciones desde hace bastantes años que yo sepa. Véase la frase de la parte superior derecha de este documento.

https://es.spdrs.com/library-content/public/ZPRE%20GY_key%20investor%20information_es.pdf

Factsheet: https://www.spdrseurope.com/library-content/public/ZPRE%20GY_factsheet_en.pdf

Por si a alguien le resultase interesante.

Saludos,

Valentin

Hola Valentin,

Me alegro de volver a leerte por aquí!

Sobre el SPDR, efectivamente esa es una de las razones por las que lo elegí como primera opción para la parte de acciones en una Cartera Permanente con ETFs:

http://www.carterapermanente.es/cartera-permanente-europea-con-etfs/

Saludos

Muy bien, me agrada mucho que lo tengas todo tan bien estudiado. Mis felicitaciones !!!

Saludos,

Valentin

Hola, Brownehead. Quería preguntarte tu opinión sobre unas cuestiones:

1. En el foro de Gyroscopic Investing he visto a varios usuarios incidir en que el oro guarda una relación especial con el USD, pero no con el euro. Esto se debería a que, cuando hay problemas en países con monedas diferentes al USD, la gente no se refugia en el oro, sino en el USD. Otra cosa sería el papel del oro en Europa ante situaciones de caos internacional, guerras, etc., pero la importancia sería menor que en una cartera permanente USA. ¿Cuál es tu opinión?

2. Otra cosa que he visto comentar es que la idea de la cartera permanente surge en un país donde el nivel de prestaciones públicas (prestación de desempleo, sanidad, jubilación…) es mucho menor que en Europa. En ese sentido, en Europa contaríamos ya con una fuerte base de «cash», aunque no esté en nuestras cuentas. ¿Crees que esto debería de alguna manera afectar a la manera en que se configura la cartera permanente?

3. Teniendo en cuenta los bajos intereses que se pueden conseguir mediante bonos a corto plazo, y ante la posibilidad de problemas en la zona Euro, ¿no valdría sencillamente con abrir cuentas corri

entes (si es posible, fuera de España)?

Un saludo.

Hola,

intentaré darte mi opinión sobre los puntos planteados:

1. El dólar es la principal divisa a nivel mundial y por ello su influencia en el oro es muy grande, pero nosotros tenemos la ventaja de que el euro también es una divisa muy importante (la siguiente más utilizada en el mundo, tras el dólar) y sin duda también influencia al metal dorado. Estoy de acuerdo en que posiblemente el papel del oro en la Cartera Permanente europea no sea tan «perfecto» como en la americana, pero sigue siendo la mejor opción que tenemos para lidiar con la inflación desbocada (ya sea inflación local en Europa o guerra de divisas a nivel global).

2. Es un planteamiento muy interesante y sin duda puede ser algo a tener en cuenta de cara a tu estrategia de inversión. Una opción podría ser hacer un cálculo conservador de la equivalencia de esas prestaciones y añadirlo «virtualmente» a la parte de cash de la cartera; otra más sencilla, tenerlo simplemente en cuenta de cara a calcular cuántos ahorros necesitarás acumular o mantener en tu Cartera Permanente, es decir el dinero que no puedes permitirte perder bajo ningún concepto, que será menor al que necesitarías si no contaras con prestaciones sociales. En cualquier caso insisto, el cálculo debería ser muy conservador porque las prestaciones que hay hoy pueden ser muy diferentes a las que haya en épocas venideras.

3. El interés siempre va ligado al riesgo, a no ser que sea una compensación de otro tipo (promociones para atraer clientes, etc.). Así que, en general, si buscas opciones más rentables para el cash lo harás a costa de correr más riesgo, y son otras las partes de la Cartera Permanente las que te harán ganar dinero. Respecto a la posibilidad de problemas en la zona euro, precisamente la solución es tener el cash en los sitios más seguros posibles (deuda de corto plazo de países solventes). Si en vez de bonos prefieres cuentas corrientes y los importes quedan cubiertos por la garantía de depósitos de países solventes podría valer, pero en esos casos no conseguirás mejores intereses y estás añadiendo intermediarios (riesgos) innecesariamente.

Saludos

Hola Brownehead!

Sólo quisiera dar un pequeño apunte complementario al primer punto:

En el artículo que escribí hace tiempo sobre la inversión en oro para la Cartera Permanente, comento el clásico ejemplo del papel fundamental del oro en una devaluación de moneda local como la de Islandia.

Además, otras pequeñas turbulencias que hemos tenido en Europa en los últimos tiempos como el caso del Brexit se saldó con una subida del oro y los bonos alemanes.

El ejemplo de Islandia es habitual, pero habría que analizar cuál habría sido el resultado de tener bonos de EEUU o dólares en lugar de oro.

Tan solo anunciar, que la gestora Lyxor ha reducido los costes de varios de sus ETFs, pudiendo invertir en el ETF de la eurozona LU0908501058 a un coste del 0,07%. Es de réplica física y de acumulación.

Aunque mis gestoras prefereidas son Vanguard, iShares y SPDRs para ETFs, por su compromiso con la gestión pasiva, quería dejaros nota de ello.

Saludos,

Valentin

Hello Brownehead,

I am hoping for an update with the 2017 results of the PP?!

best regards

Patrick

Esperamos los resultados del 2017!!

Saludos!

Parece que el Vanguard 20+ Year Euro Treasury Index Fund ya no está disponible para pequeños inversores.He llamado a BNP y me han dicho que este fondo solo está disponible para inversores institucionales (500.000E+).

Yo lo he contratado sin problemas desde la pestaña suscripción y ya forma parte de mi cartera, entiendo que una vez estas dentro del fondo ya no pueden bloquearte las nuevas suscripciones a menos que el fondo haga un hard close.

Confirmo que para inversores que ya tuviesemos suscrito este fondo, sí se están permitiendo aportaciones. Ayer mismo he realizado varias con resultado positivo.

¿Sabéis si sigue sin estar permitido realizar traspasos in/out hacia/desde este fondo?

Hola, en la ficha de BNP pone que NO y que no cumple IRPF en materia de traspasos. Por lo tanto si hay que rebalancear siempre será aconsejable suscribir más participaciones para no tributar.

https://pi.bnpparibas.es/pdf/fondos-fichas/IE00B246KL88.pdf

Hola Brownehead,

Estoy interesado en hacer una cartera permanente con fondos de inversión, puesto que mi capital seria mínimo de unos 1000 euros (quiero ir poco a poco puesto que no tengo casi ni idea de inversiones). Crees que seria factible empezar con esos 1000 euros?. Merece la pena o las ganancias se las comerían las comisiones de la gestora?

Hola Angel,

para carteras pequeñas los fondos de inversión son la mejor opción en cuanto a costes, ya que las comisiones de gestión son un porcentaje del valor que tengas (por tanto si tienes poco pagas poco). El problema lo tendrás con el oro, ya que no existen fondos de inversión de oro, y en los ETFs sí pagarás una comisión fija (aunque en brokers como Flatex o Degiro es pequeña).

Entonces que gestora me recomendarías para iniciar la cartera permanente con 1000 euros y que cobre pocas comisiones?? Crees que debo seguir ahorrando y comenzar con mas dinero? Cual seria el importe mínimo ideal con el que se podría empezar para que las comisiones no me coman las ganancias?

Cualquier importe es bueno para empezar a invertir, y para familiarizarte con los distintos productos y comercializadores. En esta entrada tienes la información sobre dónde contratar los fondos, y como decía para ETFs existen brokers muy económicos, pero las cuentas exactas para saber si te compensa debes hacerlas tú.

Vanguard Global Short-Term Bond Index Fund

Hola. mirando la ficha de BNP de este fondo, no encuentro la comisión de subscripción del 0,2ª% que mencionas. Me pierdo algo?

Gracias

Gastos no recurrentes percibidos con anterioridad o con posterioridad a

la inversión

Gastos de entrada Ninguna

Gastos de salida Ninguna

Hola,

Creo que podrían haber eliminado dicha comisión, Renta 4 sigue indicándola pero en los folletos actualizados no hay ni rastro de la misma. No he podido encontrar información clara al respecto, más allá de un anuncio de finales del año pasado que podría referirse a este cambio:

https://www.moneymarketing.co.uk/vanguard-platform-frustration-drove-pricing-model-change/

Y aquí más información de lo que podría significar:

https://es.fundspeople.com/news/la-clave-del-exito-proteccion-de-los-inversores-largoplacistas-via-metodologia-swing-pricing

Si alguien sabe algo más que por favor lo comparta para actualizar el artículo en cuanto lo podamos confirmar.

Hola brownehead, la han eliminado, yo he estado haciendo aportaciones y al principio la cobraban pero hace un par de meses o tres que ya no la cobran. 😉

Gracias por la confirmación, mucho mejor entonces 🙂

Buenos Días, Brownhead, ¿ qué opinas que las cuentas de BNP, que son cuentas OMNIBUS para la custodia de los Fondos Vanguard?

Todas las comercializadoras de fondos trabajan con cuentas globales (omnibus) para los fondos internacionales. La única solución para evitarlo es contratar directamente a la gestora, que en el caso de Vanguard en teoría es posible para aportaciones de más de 100.000 euros por fondo.

Hola a todos,

Una duda, para igualar la volatilidad y rendimiento global del ETF (EXX6) con la del bono alemán de 30 años podría ser una solución válida sobreponderarlo por encima del 25%? es decir comprando un 30% o incluso un 35% reduciendo el peso del cash en la misma proporcion? así aumentaríamos el vencimiento medio de la cartera y lo acercaríamos al bono de 30 años.

Muchas gracias y saludos,

Sería una solución válida sí, pero como comentaba en otra respuesta ahora mismo es igual o incluso más sencillo comprar el bono en lugar del ETF.

Gracias, Brownehead por tu magnífico blog. Tengo la cartera permanente desde hace casi un año y no dejo de seguir todo lo que aquí publicáis. Para la parte de bonos, además del EXX6, también tengo el fondo de Vanguard recomendado. Hoy mismo me ha llegado un correo de BNP indicando que van a comenzar a cobrar una comisión trimestras (0,05%/ trimestre con un mínimo de 1€+IVA).

Vaya, ¡qué poco nos ha durado la alegría de la eliminación de la comisión de suscripción/venta! Espero que no empiecen a aplicarla también a los fondos Amundi o que otros comercializadores sigan su ejemplo…

Hola!

Acabo de descubrir tu web y se ve muy interesante, hay bastante contenido para seguir husmeando, jejeje. Enhorabuena.

Yo también tengo varios fondos en BNP de Vanguard, y no tengo muy claro qué significa esta nueva comisión de custodia/registro del 0,05% trimestral (entiendo que a fin de cuentas es un 0,20% anual).

Para mi fondo «favorito» IE0032620787 «U.S. 500 STOCK INDEX», tenemos una comisión de Gestión del 0,25%, más OCF del 0,25% y ahora 0,05% trimestral. Desde mi más absoluto desconocimiento, y un poco para las personas humanas, jeje, ¿esto significa un 0,25 % + 0,25 % + 0,05 % + 0,05 % + 0,05 % + 0,05 % = 0,70% anual?

Haciendo un poco la cuenta de la vieja, ggggg.

Muchas gracias, te sigo!

Un saludo

Norrr! seria un 0,30% anual (0,25% de Comisión de Gestión y 0,05% de Comisión Depositaria). A mi no me ha llegado todavía la carta que indicas. 😉

O puede que si sea un 0,05% trimestral como decías, no queda muy claro en la hoja de tarifas. La OCF son los gastos totales del fondo o sea que ya incluye la comisión de gestión. Por otro lado si tienes fondos que cobren comisión de distribución por un valor superior al del fondo de clase clean no te cobraran esa comisión 😉

https://pi.bnpparibas.es/pdf/Tarifas.pdf

(13) Esta comisión afecta en exclusiva a Fondos de clase Clean (limpia) o aquellos otros que siendo de cualquier clase no ofrezcan comisión de distribución para BNP Paribas Personal Investors. Comisión NO aplicable siempre que la cuenta tenga una cartera de fondos con comisión de distribución para BNP Paribas Personal Investors y/o de acciones con una valoración media en el periodo a facturar igual o superior a la de los fondos de la clase “clean”(limpia), o sobre fondos sin comisión de distribución.

Hola, ya he visto la noticia, afecta a todos los fondos de Vanguard, también a los de Pictet y la mayoría de fondos de clase institucional, para los de Amundi parece que no ya que no salen con el signo de admiración en el buscador de BNP. Por lo tanto, a mismo coste, saldrá más a cuenta tener los fondos de Amundi para evitar la comisión de custodia que cobrará BNP sobre los fondos de Vanguard directamente en nuestra cuenta corriente.

https://pi.bnpparibas.es/fondos/buscador-de-fondos-de-inversion

Una solución para evitar esto en BNP seria componer la mitad de la cartera de RV con Amundi que parece ser que si pagan comisión al distribuidor y la otra mitad con Vanguard que no paga comisión al distribuidor, así no cobrarán comisión de custodia según la cláusula que han indicado en la hoja de tarifas. Veremos que dijo un ciego…

Hola Jordi!

Gracias por tu ayuda/respuesta 🙂

Entonces el 0,25% de OCF no se suma al 0,25% anual de Gestión? Buena alegría me das en tal caso, jejeje 😉

Y como dices, he visto que los de Amundi no tienen esa comisión. Habrá que darle una vuelta entonces……yo creo que lo están petando con los fondos de Vanguard y por eso han aprovechado a meter esta comisión…..

Un saludo!

Hola Claudio,

En principio el OCF incluye la comisión de gestión y otras comisiones aplicadas al producto y que se descuentan del liquidativo. Solo quedarían fuera las que te cobren directamente en tu cuenta corriente, con lo cual si un producto dice OCF del 0,25% ese debería ser el gasto de ese fondo de inversión.

Aquí se explica: https://www.rankia.com/foros/fondos-inversion/temas/3281571-costes-fondo?page=3

Entiendo que contratando fondos sin el signo de admiración por valor superior a los de Vanguard no nos deberían cobrar comisión de custodia. Por si te interesa a parte de los de Amundi puede ser una buena opción para el cash y rebalanceos el DB Portfolio Euro Liquidity y asi también sumas para la parte de fondos sin signo de admiración.

Saludos,

Hola Jordi,

Muchas gracias de nuevo, lo voy a estudiar!!

Un saludo!

Hola,

Vuelvo a la inversión 10 años después. Revisando mis ultimas adquisiciones me acuerdo con cariño de Natra, Elecnor y similares. Vi varios blue skys y desde ahí el colapso, estuvo divertido!!

Ahora con el planteamiento contrario, el de la permantente. Estoy bastante oxidado pero he estado leyendo el blog y rebuscando… Ahora mismo tengo cuenta en Self y en BNP, a ver si me comentáis qué os parece.

ACCIONES LU0389811372 AMUNDI INDEX MSCI EMU «AE» ACC

ORO LU0171306680 BGF WORLD GOLD «E2» (EUR) ACC

CASH LU0423950210 BNP PARIBAS INSTICASH MONEY 3M EU «C» (EUR) ACC

BONOS IE00B246KL88 VANGUARD 20+ YEAR EURO TREASURY INDEX «I»

se puede traspasar todos menos los bonos.

en Self se entra con menos, pero sospecho que tiene más comisiones.

Hola Zian,

El BGF World Gold creo que no es el adecuado ya que no replica el oro sino las mineras de oro que al final no dejan de ser acciones de empresas…en Selfbank puedes contratar el ETF db Physical Gold ETC (EUR) -XAD5- (DE000A1E0HR8) que creo que se adecua mejor a lo que requiere la cartera permanente. Por ejemplo este año con el fondo pierdes casi un -10% y en cambio con el XAD5 estarías ganando +1,54%. La diferencia en comisiones de gestión también es bárbara. El Amundi EMU y el Vanguard 20+ yo también los tengo y para la parte de cash no hay ningun fondo bueno para la cartera permente así que este que indicas no parece una mala elección, yo uso el DB Portfolio Euro Liquidity y me la juego un poco con el Carmignac Securité A. Suerte! 😉

Buenas tardes,

tengo pensado contratar el fondo Vanguard para las acciones (Vanguard Eurozone Stock Index Fund, IE0008248795) en Renta4, pero resulta que la inversión mínima es 100.000 € y mi inversión va a ser «algo más pequeña» 🙂

Los de Renta4 me han dicho que no hay más opción, que no hay ninguna versión del fondo para minoristas, que tenga aportación mínima inicial menor. Pero quizás alguno de vosotros sí sabe cómo conseguirlo.

Entonces, ¿alguien sabe cómo solventar esta limitación, es decir, cómo empezar a invertir en este fondo con una cantidad inferior a 100.000 €?

¿Quizás utilizando otro bróker?

¡Gracias!

Hola Jose,

Tienes la respuesta en la introducción del artículo 😉

Saludos

¡Vaya, eso me pasa por no leer despacito!

Gracias Brownehead, por esta respuesta y por el resto del blog.

José Picón.

Hola buenas tardes, primero que nada felicitarte por tu blog, me parece muy interesante y me siento identificado con la cartera permanente.

Me gustaría saber que brokers recomendarías para contratar los ETFs necesarios para llevar a cabo la cartera permanente?

Muchas gracias.

Desgraciadamente la normativa actual no permite contratar muchos de los ETFs que se han ido comentando en el blog, por suerte se puede montar la cartera con otros productos (fondos, bonos, etc.). En cualquier caso uno de los brokers más utilizados por sus bajos precios y la posibilidad de comprar ETFs y bonos es Degiro (cuenta custody para mayor seguridad).

En breve saldrán nuevos brokers, quizá alguno de ellos sea interesante para diversificar la cartera. Iremos viendo.

https://www.bolsamania.com/fundsnews/noticias/banca-privada/degiro-alerta-peligros-mentiras-nuevos-brokers-sin-comisiones–6916100.html

Pingback: Resultados de la Cartera Permanente en 2019

Pingback: Comparativa Carteras Permanentes de distintos países con renta variable global

Hola,

Consideras que el Vanguard Global Short-Term Bond Index Fund Investor Euro Hedged, sigue siendo válido como fondo destino para la parte de efectivo? Tenemos fondos alternativos? Saludos

Siguiendo el enlace de producto, Vanguard informa que está cerrado a nuevos partícipes.

Pero creo que se puede seguir contratando igualmente en los comercializadores que ya son «partícipes de Vanguard» (myinvestor, self bank, renta 4, etc.)

Correcto, en myinvestor sí está. Gracias

Hola buenos días de nuevo Brownehead,

al hilo de tu respuesta en relación al fondo «Vanguard 20+ Year Euro Treasury Index Fund», me gustaría preguntarte si podrías ayudarme con estas dudas:

1. ¿es un fondo de reinversión?

2. ¿permite ya traspasos sin tributar?

perdona por estas dos preguntas, pero es que en ninguna parte de su folleto he encontrado estos dos datos 🙁

3. en su rentabilidad anual ¿incorporan la rentabilidad con los cupones?

4. Si el vencimiento está por encima de los 30 años ¿crees que han cambiado la política del fondo para los próximos años?

5. ¿tienes a mano la fuente de la rentabilidad del índice por año para poder hacer mis cálculos? te lo agradecería mucho.

un saludo!

Hola de nuevo,

1. Los fondos de Vanguard suelen tener varias clases de acumulación y de distribución, que incluyen «Acc» o «Dist» en su nombre, en este caso es de acumulación. En la pestaña de «Prices & distributions» puedes ver como abajo del todo pone «Accumulation share class reinvests its dividends».

2. Sí, este año volvió a comunicar a la CNMV más de 500 partícipes y vuelve a ser traspasable: https://www.cnmv.es/portal/HR/ResultadoBusquedaHR.aspx?division=2&nif=N0072941H

3. Sí, en este caso al ser de acumulación la rentabilidad del valor liquidativo debe coincidir con la rentabilidad publicada (en los fondos de distribución suelen indicar la rentabilidad como la del valor liquidativo + la reinversión de la distribución).

4. No, simplemente más países han emitido bonos más largos y el índice lo recoge.

5. No la tengo, solo la que se indica en los propios folletos del fondo.

Saludos

Buenas! se conoce actualmente algún fondo AAA Acc eurozona???